Měření úrovně finanční gramotnosti v roce 2015

- ←

- →

Vydáno

Ministerstvo financí provedlo na podzim 2015 měření úrovně finanční gramotnosti dospělé populace České republiky. Toto šetření se stalo součástí světového měření společně s dalšími desítkami zemí Organizace pro hospodářskou spolupráci a rozvoj (OECD). Sběr dat pro MF uskutečnila společnost ppm factum.

Přinášíme první díl seriálu, během něhož postupně zveřejníme výsledky měření za různé oblasti finanční gramotnosti. Dnes se zaměříme na nejvýznamnější zjištění našeho šetření.

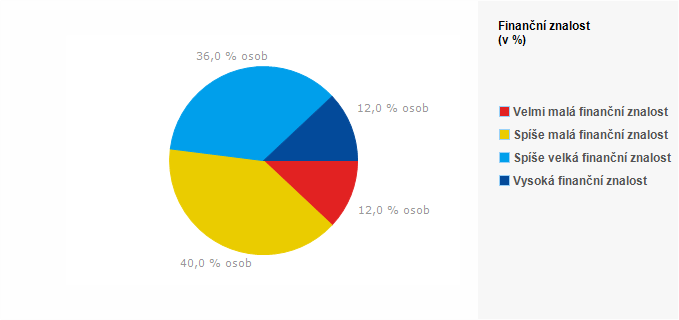

Úroveň finančních znalostí ve výsledcích našeho měření označuje správné odpovědi na otázky, na které je jedna objektivně správná odpověď, a váže se ke znalostem z oblasti terminologie na finančním trhu, matematiky a makroekonomiky.

| Velmi malá finanční znalost | 12 |

|---|---|

| Spíše malá finanční znalost | 40 |

| Spíše velká finanční znalost | 36 |

| Vysoká finanční znalost | 12 |

- 48 % osob má vyšší úroveň finančních znalostí, z toho:

- 12 p. b. lidí vykazuje vysokou úroveň (v měření odpověděli správně na více než 66 % otázek)

- 36 p. b. lidí má spíše vyšší úroveň (50 – 66 % správných odpovědí)

- 52 % lidí má nižší úroveň finančních znalostí, z toho:

- 40 p. b. osob spíše nízkou (33 – 50 % správných odpovědí) a

- 12 p. b. osob velmi nízkou (méně než 33 % správných odpovědí)

- nižší úroveň finanční znalosti mají zejména:

- lidé se základním vzděláním

- ekonomicky neaktivní lidé (např. nezaměstnaní)

- lidé s nízkými příjmy

- lidé ve věku do 29 let

- vyšší úroveň finanční znalosti mají obecně:

- vysokoškolsky vzdělaní lidé

- lidé s vyššími příjmy

- živnostníci

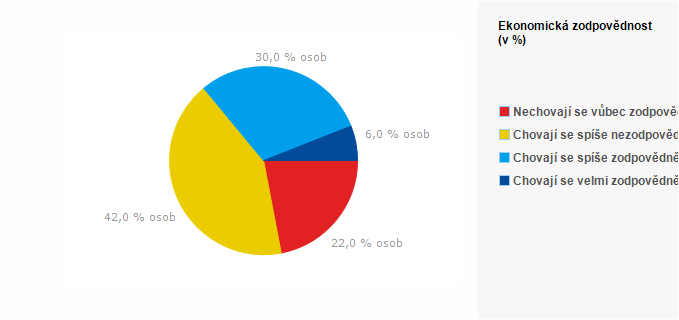

Ekonomicky zodpovědný člověk je ten, který lépe využívá finanční produkty nebo se zodpovědněji rozhoduje ve světě financí.

| Nechovají se vůbec zodpovědně | 22 |

|---|---|

| Chovají se spíše nezodpovědně | 42 |

| Chovají se spíše zodpovědně | 30 |

| Chovají se velmi zodpovědně | 6 |

- 36 % osob má vyšší úroveň ekonomické zodpovědnosti, z toho:

- 6 p. b. lidí vykazuje vysokou úroveň (v měření odpovídali zodpovědně/správně na více než 66 % otázek)

- 30 % lidí má spíše vyšší úroveň (50 – 66 % zodpovědných/správných odpovědí)

- 64 % lidí má nižší úroveň ekonomické zodpovědnosti, z toho:

- 42 p. b. osob spíše nízkou (33 – 50 % správných odpovědí) a

- 22 p. b. osob velmi nízkou (méně než 33 % správných odpovědí)

- nižší úroveň ekonomické zodpovědnosti mají zejména:

- učňové a studenti

- lidé se základním vzděláním

- lidé s nízkými příjmy

- lidé mladší 29 let

- nejzodpovědněji se chovají:

- vysokoškolsky vzdělaní lidé

- živnostníci

- lidé s vyššími příjmy

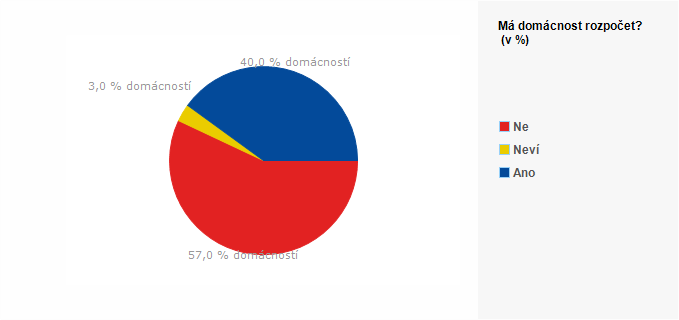

Domácí rozpočet je základní nástroj ochrany Vaší rodiny před problémy s dluhy. Uspořádání financí v domácnosti Vám pomůže při plánování příjmů a výdajů v budoucnosti, např. u koupě auta a zabezpečení na stáří.

-

57 % domácností si nesestavuje rozpočet, především proto, že jim to připadá zbytečné (v 67 % případů), nebo je to vůbec nenapadlo (v 22 % případů)

Návod na vytvoření rozpočtu a další informace ohledně rodinných financí najdete zde. Chcete-li si zkusit vyplnit Váš vlastní rozpočet domácnosti, můžete to zkusit tady.

| Ne | 57 |

|---|---|

| Neví | 3 |

| Ano | 40 |

Finanční rezerva je ochranou každého z nás před nenadálými událostmi nebo dokonce předlužením. V každé domácnosti je vhodné mít volné prostředky alespoň ve výši tří (lépe šesti) měsíčních příjmů. Tato krátkodobá rezerva pomáhá nejen v případě ztráty zaměstnání, ale také pro nečekané výdaje (např. když se nečekaně pokazí lednice nebo když budete mít velký nedoplatek elektřiny nebo budete nemocní) či pro nákup vánočních dárků. Měla by být snadno dostupná v likvidnějších a méně rizikových nástrojích finančního trhu – např. na spořicím účtu bez výpovědní doby.

Střednědobou rezervu tvoříme např. za účelem nákupu dovolené či auta.

Dlouhodobá rezerva se vytváří na vzdělání dětí nebo zabezpečení na stáří.

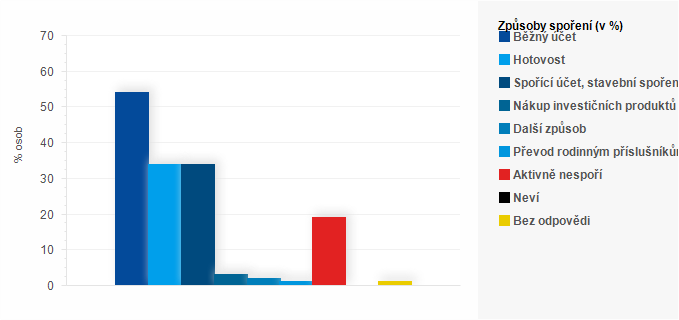

| Běžný účet | 54 |

|---|---|

| Hotovost | 34 |

| Spořící účet, stavební spoření | 34 |

| Nákup investičních produktů | 3 |

| Další způsob | 2 |

| Převod rodinným příslušníkům | 1 |

| Aktivně nespoří | 19 |

| Neví | 0 |

| Bez odpovědi | 1 |

- aktivně nespoří 19 % Čechů

- 54 % osob během posledního roku spořilo na běžném účtu

- 34 % lidí spořilo v hotovosti

- 34 % osob na spořicím účtu nebo na účtu stavebního spoření

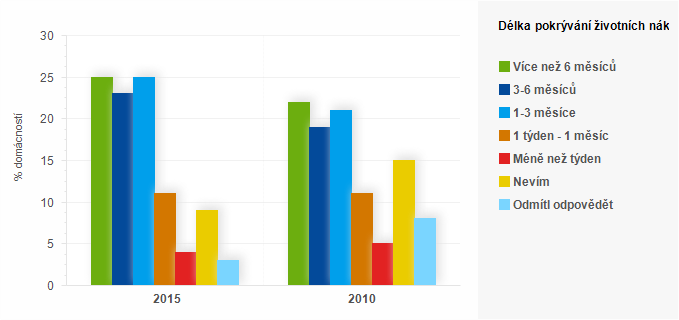

| 2015 | 2010 | |

|---|---|---|

| Více než 6 měsíců | 25 | 22 |

| 3-6 měsíců | 23 | 19 |

| 1-3 měsíce | 25 | 21 |

| 1 týden - 1 měsíc | 11 | 11 |

| Méně než týden | 4 | 5 |

| Nevím | 9 | 15 |

| Odmítl odpovědět | 3 | 8 |

- 48 % domácností pokryje své životní náklady při ztrátě hlavního příjmu po dobu alespoň tří měsíců (v roce 2010 to bylo 41 % domácností),

- 15 % domácností by je nepokrylo ani na dobu jednoho měsíce (v roce 2010 to bylo 16 % domácností)

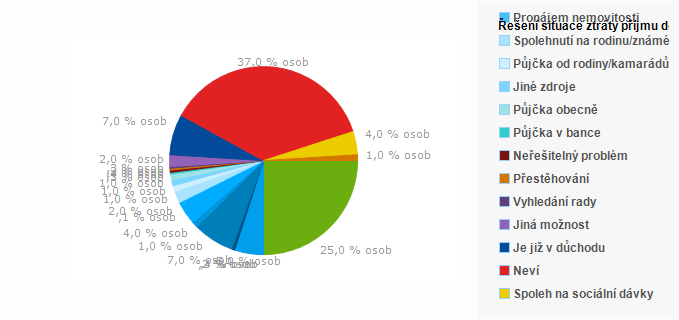

| Hledání jiného zaměstnání | 25 |

|---|---|

| Hledání brigády, přivýdělku | 5 |

| Práce přesčas | 0,4 |

| Práce na černo | 0,2 |

| Využití úspor | 7 |

| Prodej něčeho | 1 |

| Omezení výdajů | 4 |

| Pronájem nemovitosti | 0,1 |

| Spolehnutí na rodinu/známé | 2 |

| Půjčka od rodiny/kamarádů | 1 |

| Jiné zdroje | 1 |

| Půjčka obecně | 1 |

| Půjčka v bance | 0,3 |

| Neřešitelný problém | 0,4 |

| Přestěhování | 0,3 |

| Vyhledání rady | 0,3 |

| Jiná možnost | 2 |

| Je již v důchodu | 7 |

| Neví | 37 |

| Spoleh na sociální dávky | 4 |

| Netýká se, nehrozí | 1 |

- v případě výpadku hlavního příjmu domácnosti by lidé nejčastěji hledali novou práci či brigádu (u 31 % lidí)

- 12 % dospělých by se snažilo využít úspor, něco prodat či omezit výdaje

- bohužel 37 % osob si vůbec nedovede představit, jak by mohli řešit ztrátu hlavního příjmu domácnosti

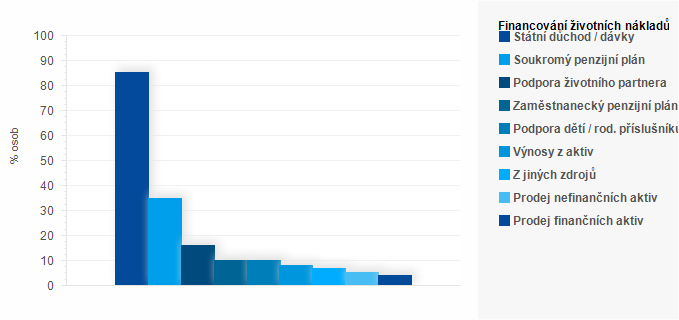

| Státní důchod / dávky | 85 |

|---|---|

| Soukromý penzijní plán | 35 |

| Podpora životního partnera | 16 |

| Zaměstnanecký penzijní plán | 10 |

| Podpora dětí / rod. příslušníků | 10 |

| Výnosy z aktiv | 8 |

| Z jiných zdrojů | 7 |

| Prodej nefinančních aktiv | 5 |

| Prodej finančních aktiv | 4 |

- 85 % osob se spoléhá na financování jejich životních nákladů v důchodu na stát

- soukromé zabezpečení na důchod využívají zejména lidé středního věku, s vysokoškolským vzděláním a s vyššími příjmy

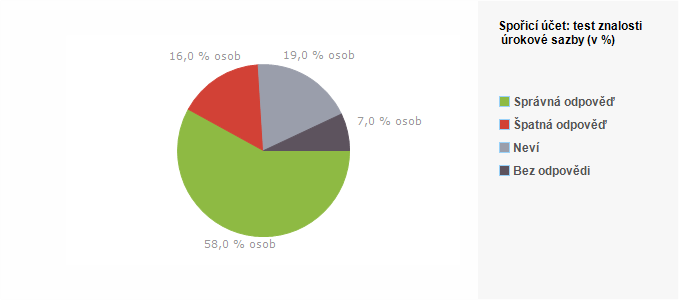

| Správná odpověď | 58 |

|---|---|

| Špatná odpověď | 16 |

| Neví | 19 |

| Bez odpovědi | 7 |

-

jednoduché úročení: 58 % dotázaných správně určilo, kolik korun bude na spořicím účtu na konci roku za podmínky, že na začátku roku vložíme 100 korun na účet s garantovanou sazbou 2 % ročně a nebereme v potaz žádné další platby a daň ani výběry.

Dokumenty ke stažení

Další odkazy:

Další díly seriálu:

- druhý díl - domácí rozpočet

- třetí díl - finanční rezerva

- čtvrtý díl - produkty na finančním trhu

- pátý díl - úvěry

- šestý díl - práva spotřebitelů na finančním trhu

- sedmý díl - umíme počítat?

- osmý díl - jak se chováme na finančním trhu?

- devátý díl - kompletní výsledky